Toepassing vrijwilligersvergoeding toezichthouders

In artikel 2, lid 6 Wet op de loonbelasting 1964 (hierna: Wet LB) kent de fiscale regelgeving een tegemoetkoming waardoor een in omvang beperkte bezoldiging voor kwalificerende vrijwilligers onder voorwaarden kan plaatsvinden zónder dat over die honorering fiscale heffing is verschuldigd. Op de voorwaarden en aandachtspunten bij toepassing van deze ‘vrijwilligersvergoeding’ of vergoeding ingevolge de fiscale ‘vrijwilligersregeling’ gaan we hierna in.

Naar ons begrip overwegen diverse (veelal in omvang beperkte) zorginstellingen1 om hun toezichthouders een (kleine) financiële bezoldiging te laten toekomen voor hun gemoeide werkzaamheden. Daarbij wordt dan geopperd om aansluiting te zoeken bij de hoogte en/of toepassing van de bedragen en werking van voornoemde vrijwilligersregeling. Vragen die daarbij een rol spelen zijn of de zorginstelling en toezichthouder(s) voldoen aan de voorwaarden voor toepassing van de regelgeving. Voorts dient aandacht uit te gaan naar de uiteenlopende fiscale regels en posities die gelden voor enerzijds de zorginstelling en anderzijds de respectieve – individuele – toezichthouder2.

Daarbij komt voor de zorginstelling aan een aantal aspecten belang toe: haar vennootschapsbelastingpositie, haar eventuele status als Algemeen Nut Beogende Instelling (ANBI) en/of de wijze waarop zij de financiële bijdrage uitbetaalt al dan niet onder inhouding van loonheffing. De toezichthouder dient de ontvangen bezoldiging te duiden voor de heffing van inkomstenbelasting (dient hij deze al dan niet op te geven als inkomsten in zijn3 aangifte inkomstenbelasting). Over de wijze waarop hij zijn bezoldiging al dan niet per factuur in rekening brengt aan de zorginstelling, deden we eerder een handreiking d.d. 31 december 2021. Nu van btw-heffing op de bezoldiging van toezichthouders in beginsel niet langer sprake kan zijn, gaan we op dit aspect niet nader in. Ook over de eventuele gevolgen van uitbetalingen door de zorginstelling aan haar toezichthouder voor de zogeheten renseigneringsplicht gaan we hierna slechts in die mate waarin daarbij verband bestaat tot toepassing van de vrijwilligersregeling.

Nadere informatie hierover reikten we aan in ons blog d.d. 5 december 2022. En op het belang en regelgeving gemoeid met de ANBI-status gingen we eerder in de bijdrage d.d. 1 april 2021.

Met deze bijdrage beogen we een handreiking te doen aan (kleine) zorginstellingen en hun toezichthouders. Omdat de individuele posities van toezichthouders onderling sterk uiteen kunnen lopen, vormt deze bijdrage naar de aard geen passend fiscaal advies. Verricht bijvoorbeeld een in het buitenland woonachtige toezichthouder zijn bezoldigde toezichthoudende werkzaamheden voor de zorginstelling dan kan dat zowel gevolgen hebben voor de inhoudingsplicht van de zorginstelling als de wijze waarop de bezoldiging in de heffing van (buitenlandse) inkomstenbelasting wordt betrokken. Met deze bijdrage hebben wij het oog op het merendeel van de voorkomende praktijksituaties, zodat het advies moet zijn om in meer uitzonderlijke gevallen4 tijdig passend advies in te winnen over gevolgen voor de fiscale regelgeving en/of werknemersverzekeringen.

Hoofdlijnen fiscale regelgeving

De bezoldigde toezichthouder van de zorginstelling staat regulier niet onder gezag van deze instelling, waarmee hij voor deze instelling niet in dienstbetrekking werkzaam is. De zorginstelling is daarmee niet aan te merken als ‘inhoudingsplichtig’ en zij hoeft dus op het aan de toezichthouder uitbetaalde bedrag geen loonheffing in te houden, alvorens over te gaan tot uitbetaling van nettoloon aan de toezichthouder en afdracht van loonheffing aan de Belastingdienst. De toezichthouder ontvangt gebruikelijk kortweg het gehele bedrag van diens bezoldiging en is zelf verantwoordelijk voor het tijdig voldoen van eventuele verschuldigde inkomstenbelasting over deze inkomsten.

Tot 2017 moest de zorginstelling op grond van een fictie in de wet op de uitbetaalde bezoldiging wél loonheffing inhouden. Tot dan toe waren bezoldigde toezichthouders in ‘fictieve dienstbetrekking’ werkzaam voor de zorginstelling. Die fictie is afgeschaft. Onder voorwaarden kan een toezichthouder, door middel van een gezamenlijke verklaring van hemzelf én de zorginstelling, momenteel wel nog kiezen voor ‘opting-in’, zodat de arbeidsverhouding door beiden in fiscale zin toch als dienstbetrekking wordt beschouwd. De zorginstelling houdt op haar uitbetalingen dan loonheffing in op grond van de fiscale regels en draagt deze periodiek op aangifte af aan de Belastingdienst, alvorens een nettobedrag aan de toezichthouder over te maken. Voor de toezichthouder geldt de reeds afgedragen loonheffing als voorheffing op diens over de honorering verschuldigde inkomstenbelasting. Let wel: de toezichthouder mag bij een keuze voor ‘opting-in’ niet kwalificeren als ‘ondernemer’ in de zin van de Wet inkomstenbelasting 2001 (Wet IB), maar slechts als ‘resultaatsgenieter’ ex. artikel 3.94 Wet IB. In de praktijk treffen we overigens nauwelijks situaties waarin zorginstelling en toezichthouder kiezen voor ‘opting-in’.

Is de honorering van een toezichthouder zodanig beperkt van omvang dat deze beperkt blijft tot ten hoogste € 190 per maand én € 1.900 per kalenderjaar, dan kan de voornoemde vrijwilligersregeling zodanige uitkomst bieden dat noch sprake is van inhoudingsplicht over de betaalde bezoldiging bij de zorginstelling, noch van verschuldigde inkomstenbelasting door de toezichthouder. Blijft de (beoogde) bezoldiging weliswaar binnen voornoemde grensbedragen, maar is gezamenlijk gekozen voor opting-in, dan kan de vrijwilligersregeling géén toepassing vinden en gelden ook de fiscale ficties en normbedragen uit de Wet LB weer zoals ook voor reguliere werknemers.

Artikel 2 Wet LB definieert wie voor de zorginstelling in fiscale zin moet worden aangemerkt als ‘werknemer’. Uitgezonderd van de kwalificatie als werknemer zijn, ingevolge lid 6, personen “die als vrijwilliger uitsluitend vergoedingen of verstrekkingen ontvangen met een gezamenlijke waarde van ten hoogste € 190 per maand en € 1.900 per kalenderjaar5.”

Onder ‘vrijwilliger’ in de zin van deze regeling, wordt verstaan “degene die niet bij wijze van beroep arbeid verricht voor een algemeen nut beogende instelling [ANBI], een sportorganisatie of een niet als zodanig aan te merken lichaam [cursief JvB] dat niet is onderworpen aan de vennootschapsbelasting of daarvan is vrijgesteld.“ Voornoemde vrijwilliger is dus iemand waarvoor de zorginstelling op grond van een uitzondering kan concluderen dat deze zich niet verhoudt als werknemer tot de instelling in een echte of fictieve dienstbetrekking. Omdat de vrijwilligersinzet moet plaatsvinden voor een lichaam, kunnen bepaalde rechtsvormen de fiscale vrijwilligersregeling niet toepassen; uitgesloten van toepassing zijn zodoende eenmanszaken (natuurlijke personen die hun onderneming in die vorm drijven) en overige rechtsvormen die niet als lichaam (ook wel: ‘rechtspersoon’) gelden, zoals ‘maatschappen’ of ‘vennootschappen onder firma’.

De vrijwilliger mag zijn werkzaamheden voor de instelling niet ‘bij wijze van beroep’ verrichten. Daarmee is beoogd te vereisen dat de beloning (in de vorm van vergoeding en/of verstrekking) niet aangemerkt kan worden als een marktconforme beloning; daarbij is namelijk geen sprake van vrijwilligerswerk. Kortom: de beloning mag niet in verhouding staan tot het tijdsbeslag of de aard van het werk. Deze connectie tot marktconformiteit brengt praktisch een urennorm tot stand, waarbij een uurtarief werd afgeleid van het wettelijk minimumloon, welke een duidelijke afgrenzing moet geven tegenover beroepsmatige arbeid in situaties waarin en vergoeding per uur wordt berekend. Hoewel de urennorm in 2022 met € 5 per uur voor personen ouder dan 21 jaar binnen de vrijwilligersregeling een relatief beperkte honorering illustreert, komt het ons voor dat de aard en complexiteit van toezichthoudende werkzaamheden – zelfs bij de kleinste zorginstelling – dusdanig is dat over marktconformiteit en dit criterium praktisch geen discussie met de Belastingdienst zal kunnen bestaan. Een hogere uurvergoeding hoeft toegang tot de vrijwilligersregeling niet te frustreren. Het kan dan wel aan de zorginstelling zijn om aannemelijk te maken dat die hogere honorering nog altijd niet-marktconform is.

Van (zorg)instellingen wordt overigens uitdrukkelijk niet verlangd dat zij een urenadministratie voeren ter onderbouwing van de kwalificatie van de bezoldiging als vrijwilligersvergoeding. En ook wanneer een zorginstelling de honorering niet per uur maar bijvoorbeeld per activiteit (bijvoorbeeld per vergadering) bepaalt en terugrekent naar een vergoeding per uur, dan verhindert dat niet de toepassing van deze regeling. Mits de honorering maar niet-marktconform is en voldoet aan de criteria, ontmoet het overigens praktisch geen bezwaar om de vrijwilligersvergoeding jaarlijks (veelal tegen het einde van het kalenderjaar6) in één keer uit te betalen.

Voorts geldt als eis dat de vrijwilliger werkt voor één van de volgende organisaties:

- een organisatie die niet is onderworpen aan de vennootschapsbelasting of daarvan is vrijgesteld;

- een sportorganisatie;

- een algemeen nut beogende instelling (ANBI).

Met deze vereisten komt direct tot uitdrukking dat de vrijwilligersregeling in de regel niet van toepassing zal zijn bij bezoldigde (toezichthoudende) werkzaamheden voor organisaties met een meer commerciële aard. Zorginstellingen (in de rechtsvorm van een stichting) zullen veelal bij beschikking aangemerkt kunnen worden als ANBI en/of subjectief vrijgesteld7 blijven van heffing van vennootschapsbelasting, zodat toegang ontstaat tot de vrijwilligersregeling. Voor ANBI’s die (partieel) vennootschapsbelastingplichtig zijn omdat zij een onderneming drijven, bestaat ondanks die commerciële ondernemingsactiviteit toch toegang tot de vrijwilligersregeling vanwege de ANBI-erkenning.

Belangrijk kenmerk van de vrijwilligersregeling is dat deze voor de zorginstelling ook beoogt administratieve eenvoud te brengen. Toegang tot de vrijwilligersregeling ontslaat de zorginstelling van het voeren van een loon- en urenadministratie in relatie tot de persoon van de vrijwilliger én het niet hoeven inhouden en betalen van loonheffingen in relatie tot hem en de Belastingdienst. Op betalingen aan deze persoon zijn de regels uit de Wet LB niet van toepassing, nu hij immers niet in (fictieve) dienstbetrekking werkzaam is.

Hoewel vrijwilliger en zorginstelling in principe de mogelijkheid hebben om bijvoorbeeld kostendeclaraties (reiskosten) in aanmerking te nemen naar hun werkelijke omvang moet de keuze om de vrijwilligersregeling toe te passen, leiden tot een einde aan dergelijke praktijk. Wanneer een vrijwilliger bijvoorbeeld een auto rijdt die een kostprijs per kilometer heeft van € 0,50, dan staat fiscaal niets in de weg aan het op declaratiebasis vergoeden van die gehele € 0,50 per kilometer (waar bij werknemers in 2023 een bedrag dat € 0,21 per kilometer te boven gaat als belastbaar loon moet worden aangemerkt). De genoemde maximum bedragen van € 190 resp. € 1.900 kennen hiermee een gemengd karakter: enerzijds zijn ze bedoeld om eventuele gemaakte kosten van de vrijwilliger te bestrijden en anderzijds kennen ze een element van beloning (hoewel niet marktconform gaat de vrijwilliger er hiermee financieel immers wel op vooruit).

De keuze voor toepassing van de vrijwilligersregeling ontslaat de zorginstelling van de administratieve last onkosten steeds op declaratiebasis te mogen vergoeden. Zij kan haar administratieve last dus beperken tot een minimum van één jaarlijkse betaling. Let wel: voor declaraties van (soms significante) onkosten, bijvoorbeeld voor etentjes, huur vergaderzalen en/of adviseurs, door vrijwilligers / toezichthouders, is binnen de kaders van de vrijwilligersregeling uitdrukkelijk geen ruimte.

Geniet een vrijwilliger de maxima van de vrijwilligersregeling in geld en bijvoorbeeld in december ook de verstrekking van een kerstpakket, dan kan de vrijwilligersregeling in dat jaar geen toepassing vinden en dient de zorginstelling de (arbeids)verhouding voor de loonheffingen (inhoudingsplicht) opnieuw te bepalen.

Daar waar de vrijwilligersregeling voor de loonbelasting per arbeidsverhouding en daarmee per inhoudingsplichtige (zorg)instelling moet worden beoordeeld, gelden de genoemde maxima voor de inkomstenbelasting per belastingplichtige toezichthouder. Zo geldt dat hij een genoten vrijwilligersvergoeding ingevolge voornoemde regeling onder voorwaarden (netto) kan genieten zónder inkomstenbelasting verschuldigd te zijn, mits hij maar voldoet aan de voorwaarden van de vrijstelling van artikel 3.96 (aanhef en onderdeel c.) Wet IB. Effectief kan een vrijwilliger daarmee jaarlijks tot het maximum van € 1.900 ten hoogste één onbelaste vrijwilligersvergoeding genieten.

Geniet een persoon in enig kalenderjaar een vrijwilligersvergoeding van meerdere instellingen, dan kan het prima zijn dat deze instellingen niet inhoudingsplichtig zijn omdat zij voldoen aan de voorwaarden. De persoon zal dan evenwel in zijn aangifte inkomstenbelasting wel opgave moeten doen van de vergoedingen en verstrekkingen die deze vrijstelling in de inkomstenbelasting te boven gaan en daarover dus inkomstenbelasting verschuldigd zijn. In zoverre hij onkosten (zoals reiskosten) heeft gekend om deze inkomsten te verkrijgen, komen deze uiteraard volgens de gebruikelijke regels voor aftrek in aanmerking in diens aangifte inkomstenbelasting. In zoverre kan het voor de vrijwilliger gewenst zijn om (niet ingediende onkosten-)declaraties inzichtelijk en beschikbaar te houden bij zijn aangifte inkomstenbelasting en deze bewijsmiddelen dus pas te vernietigen zodra zeker is dat de vrijwilliger in het kalenderjaar binnen de voorwaarden van de vrijwilligersregeling is gebleven.

Bezoldiging toezichthouder binnen kaders vrijwilligersregeling

Wanneer een (kleine) zorginstelling besluit om voor de bezoldiging van haar toezichthouders aan te sluiten bij de vrijwilligersregeling, is allereerst de vraag of slechts bedoeld is aansluiting te zoeken bij de maximumbedragen uit deze regeling of ook werkelijk deze regeling toe te passen (en dus te voldoen aan alle criteria).

Nu een toezichthouder gebruikelijk op voorhand immers niet in dienstbetrekking werkzaam is bij de zorginstelling, bestaat voor de instelling geen inhoudingsplicht. Van een dienstbetrekking is geen sprake en de toezichthouder verantwoordt zijn inkomsten regulier in de aangifte inkomstenbelasting in box 1 onder de bron ‘resultaat uit (overige) werkzaamheden’. Voldoen echter de instelling en de toezichthouder aan de voorwaarden van de vrijwilligersregeling, dan biedt toepassing daarvan als voordeel dat de toezichthouder (vrijwilliger) op jaarbasis maximaal € 1.900 kan genieten zonder inkomstenbelasting verschuldigd te zijn (bruto = netto).

De zorginstelling kan daarbij haar administratieve lasten tot een minimum beperken en is ook niet verplicht tot het ten minste jaarlijks doen van opgave van deze betaling(en) aan de Belastingdienst op basis van de renseigneringsplicht (uitbetaalde bedragen aan derden ex. artikel 22a Uitvoeringsbesluit inkomstenbelasting 2001).

Belangrijk aandachtspunt voor beiden is wel dat de vrijwilligersregeling geen ruimte laat om aanvullende declaraties of verstrekkingen in aanmerking te nemen; wordt dat toch gedaan in dergelijke mate dat de grensbedragen worden overschreden, dan dient de zorginstelling van haar betaling(en) aan de natuurlijke persoon van haar toezichthouder alsnog opgave te doen aan de Belastingdienst (renseignering) en/of zal de toezichthouder zijn inkomsten en (on)kosten gemoeid met deze werkzaamheid in zijn aangifte inkomstenbelasting moeten opnemen.

Voor zorginstellingen die actief zijn binnen de rechtsvorm van een (Zorg)B.V., geldt veelal regulier dat zij onderworpen zijn aan de heffing van vennootschapsbelasting. Omdat zij in ieder geval niet kwalificeren als ANBI, zal de vrijwilligersregeling dan gebruikelijk toepassing moeten missen. We zien de vrijwilligersregeling daarom het meest toegepast bij zorginstellingen in de vorm van een stichting; deze kan al dan niet ook bij beschikking zijn aangemerkt als ANBI.

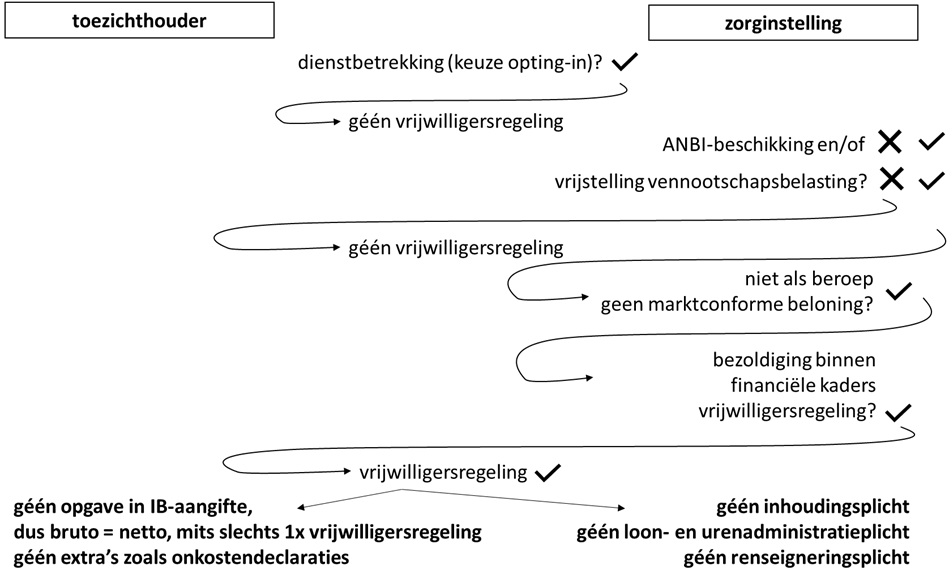

Stroomschema | beslisboom vrijwilligersregeling

Utrecht, 31 juli 2023

1 Waar we hierna de zorginstelling adresseren, zijn daarmee overeenkomstig ook welzijnsinstellingen bedoeld.

2 Waar we hierna de ‘toezichthouder’ adresseren, is daarmee tevens bedoeld het lid van het toezichthoudend (statutaire) orgaan van de instelling, ook wel ‘de commissaris’ of in voorkomend geval van een ‘one-tier-board’ de ‘niet-uitvoerend bestuurder(s)’ van de instelling

3 Waar we de toezichthouder hier aanduiden als mannelijk, is daarmee uiteraard ook bedoeld de vrouwelijke toezichthouder

4 Denk aan leeftijd van de toezichthouder (minderjarig, jongvolwassen), of de omstandigheid als dat deze een uitkering geniet van UWV of ingevolge de Participatiewet

5 Deze bedragen gelden in 2023 maar worden gebruikelijk jaarlijks gewijzigd (licht verhoogd). Zo golden in 2021 en 2022 maxima van € 180 en € 1.800, terwijl deze in 2019 en 2020 nog bedroegen € 170 en € 1.700

6 Let wel: uitbetalingen die eerst plaatsvinden na ommekomst van het kalenderjaar waarin de vrijwilliger actief was, kunnen in voorkomende situaties pas in het jaar van uitbetaling bij de vrijwilliger in de heffing van inkomstenbelasting worden betrokken (kasstelsel)

7 Ofwel op grond van de generieke subjectieve vrijstelling voor stichtingen die een winst van beperkte omvang behalen, ofwel op grond van de zogeheten ‘zorgvrijstelling’ voor instellingen die voldoen aan de (statutaire en praktische) winstbestemmings- én werkzaamhedeneisen.

Bijdrage

Jos van Bavel

Fiscaal specialist

Bekijk ook

Modelarbeidsovereenkomst voor bestuurders 2023

Oplegger toelichting wijzigingen modelarbeidsovereenkomst 2024